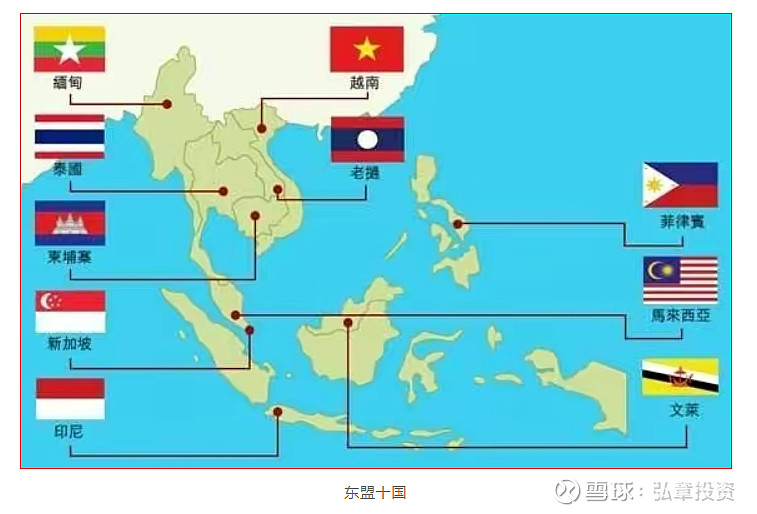

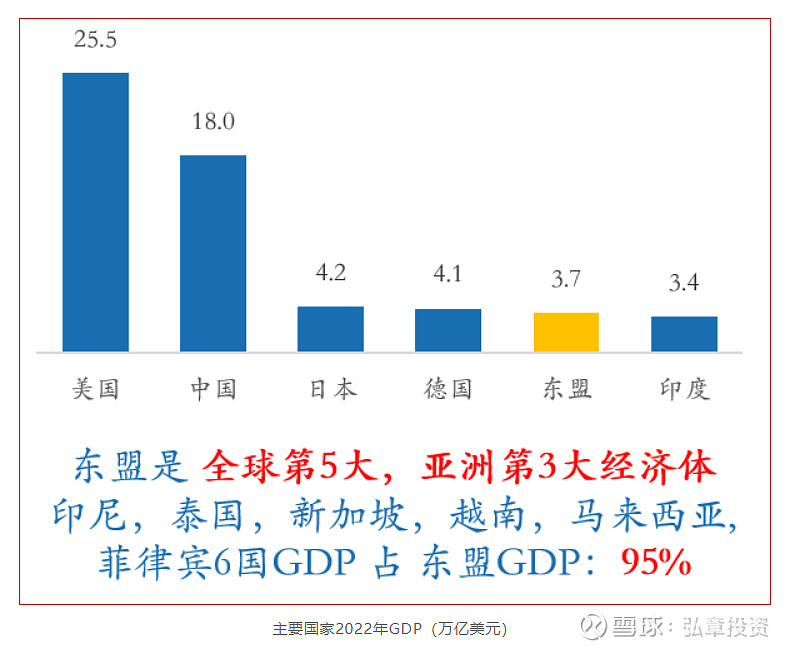

东南亚国家联盟(Association of Southeast Asian Nations,欧博abg也称为亚细安ASEAN,简称:东盟),由印度尼西亚、泰国、新加坡、马来西亚、越南、菲律宾、老挝、柬埔寨、缅甸和文莱十国组成,是今天全球第五大、亚洲第三大经济体。

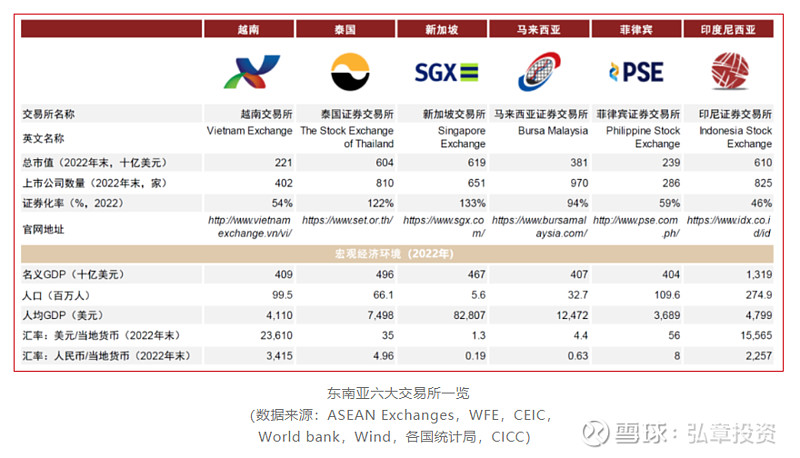

东盟十国中,最主要的经济体都有自己的证券交易所,其中新加坡、印尼和泰国的交易所市值领先;而新加坡、泰国和马来西亚的证券化率领先。

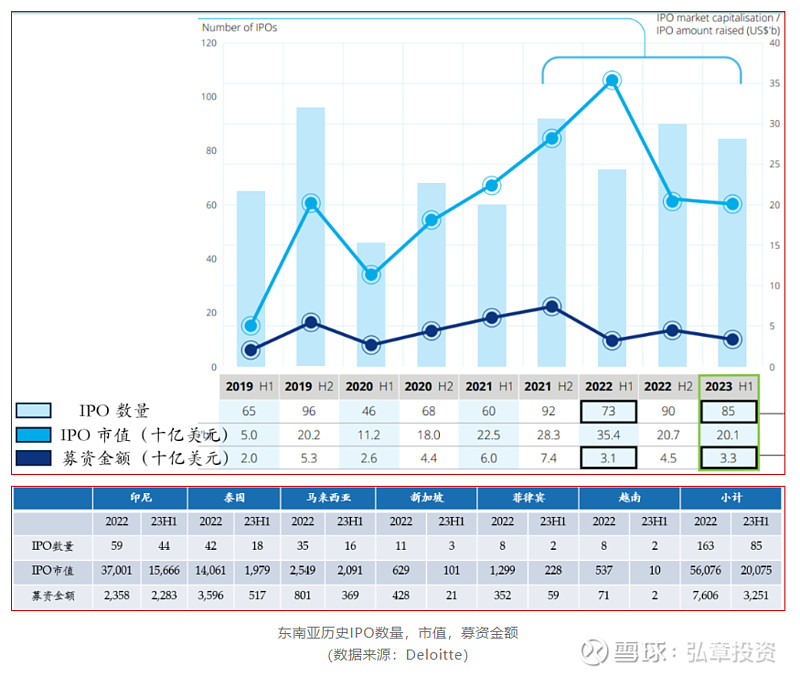

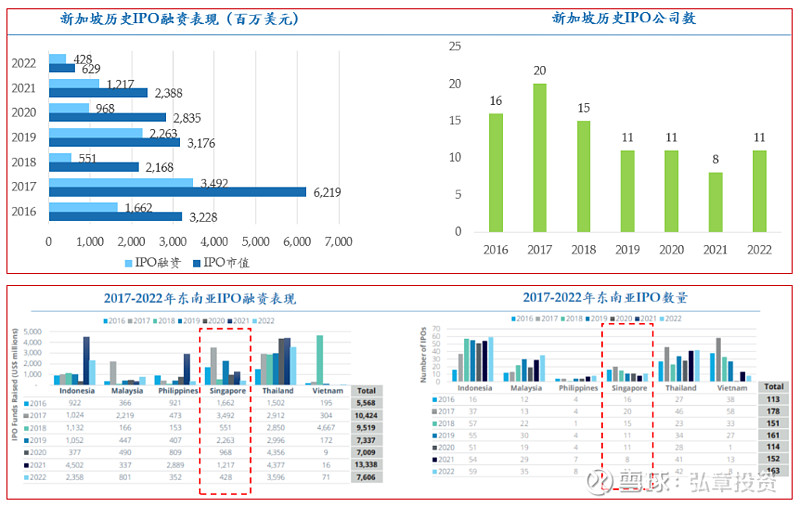

东南亚IPO市场

东南亚IPO市场2022年规模排名:印尼>泰国>马来西亚>菲律宾>新加坡>越南。

IPO数量在2023年上半年较2022年上半年有16%的增加,市场表现积极。

市值的下降主要是因为2022年上半年Goto这个超级项目在印尼上市。

2023年上半年印尼市场的IPO数量格外强劲,其次马来西亚的市值表现也不俗。

新加坡交易所VS印尼交易所VS香港交易所

市场环境:

香港:偏好规模较大、业务发展较成熟的公司,流动性较好。

新加坡:市场活动由大型稳定盈利和分红的知名公司以及房地产投资信托(REITs)主导。

印尼:上市企业普遍为传统本地行业,近年也有部分本地独角兽上市,如2022年上市的Goto集团。

投资者基础:

香港:全球基金、中资、亚洲专项基金的主要投资市场,投资者更加了解和熟悉中国故事,欧博官网投资者偏好规模较大的行业龙头公司。

新加坡:投资者群体多样,包括私人银行、家族办公室、全球国际投资者和本地基金,投资者更倾向于选择盈利稳定、股息收益高的公司,如新加坡本地的银行股和地产信托。

印尼:上市本地投资者主导交易活动,但外国投资者也可以投资印尼市。

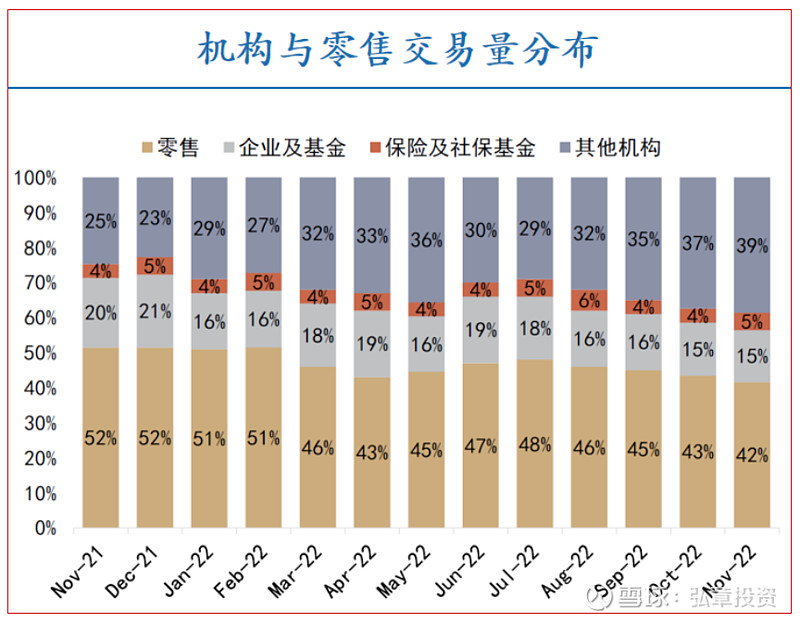

投资者分类:

香港:机构投资者是市场的主要参与者(持股市值60%),将主要决定IPO估值。

新加坡:机构投资者和高净值个人(HNWIs)、私人银行的混合投资者群体。

印尼:近年零售投资者参与度有所增加;机构投资者是市场的主要参与者,将主要定IPO估值。

上市时间:

香港:启动上市工作后7-9个月左右可完成。

新加坡:整体时间相对较短,启动上市工作后5-7个月内可完成发行。

印尼:整体时间相对较短,启动上市工作后5-7个月内可完成发行。

监管审核:

香港:采取兼顾信息披露与实质审核的半注册制。

新加坡:监管严格程度在港交所和美国交易所之间。

印尼:须符合印尼金融服务监管机构(OJK)和印尼证券交易所(IDX)制定的上市和公开发行的要求和机制。

允许亏损企业上市:

香港:允许亏损企业在满足营收、市值等其他要求的情况下上市。

新加坡:允许亏损企业在满足营收、市值等其他要求的情况下上市。

印尼:允许亏损企业在满足营收、市值等其他要求的情况下上市。

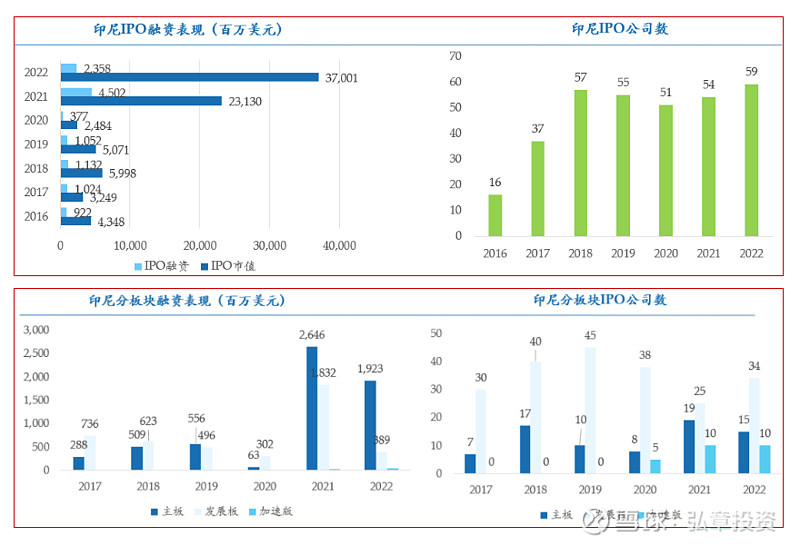

印尼一级市场

疫情后期,印尼市场的上市公司数量和融资金额有大幅度提升。从2020年加速版开始给中小型企业提供融资新渠道,2021年到2022年,数量持平,欧博融资金额翻倍。

上市公司本土化程度较高。2010年-2022年共有429家公司通过IPO上市,总募资额390.4亿美元;2022年明星上市公司为独角兽Goto集团,Goto集团旗下有网约车APP Gojek,印尼电商平台Tokopedia和金融科技业务Goto financial。

2021年的上市明星项目为独角兽Bukalapak,业务是网上购物和为小店客户提供网上采购方案。

印尼交易所由四大板块组成:主板多为头部大型企业,占市值的83%,发展板上市条件宽松,为较多中小型上市公司首选。

主板(Papan Utama):

主要面向业绩表现优异的大型公司。截至目前共360家上市公司,占全部板块上市公司数43.7%,总市值4942.4亿美元,占全部板块上市公司市值83.2%,各公司平均市值13.7亿美元。

发展板(Papan Pengembangan):

主要面向未达到主板上市要求的中小型企业。由于上市条件相对宽松为较多企业的选择,欧博娱乐截至目前已有436家上市公司,占全部板块上市公司数52.9%;但各公司市值相对较低,各公司平均市值2.0亿美元,总市值872.3亿美元,占全部板块上市公司市值14.7%。

加速板(Papan Akselerasi):

2018年根据POJK.04/2017第53条条例新设,在营业利润、资本规模、经营时间等方面要求均低于主板和开发板,设立目的主要为进一步便利中小公司上市。根据相关条例,小型规模公司定义为公司资产最高500亿印尼盾,最高允许募集500亿印尼盾;中型公司定义为公司资产在500亿至2500亿印尼盾之间,最高可募集2500亿印尼盾资金。

截至目前共25家上市公司,占全部板块上市公司数3.0%;总市值2.8亿美元,占全部板块上市公司市值不到0.1%,各公司平均市值1110万美元。

新经济板(Papan Ekonomi Baru):

2021年新设立的板块,主要面向具备科技含量、创新性质,或具备社会效益和高增长率的公司。自新经济板推出后,头部互联网公司Bukalapak、GoTo、Blibli分别于新经济板上市,平均市值39.9亿美元,总市值119.8亿美元,占全部板块上市公司市值2.0%。

上市基本要求:

净有形资产:

• 主板:>1000亿印尼盾(约650万美元)

• 发展版:>50亿印尼盾(约33万美元)

经营时间:

• 主板:>36个月

• 发展版:>12个月

运营利润:

• 主板:至少1年。

• 发展版:可以存在负利润,但第二年末需要为正。

审计财报:

• 主板:至少3年(2年无保留意见)

• 发展板:至少12个月(1年无保留意见)

向公众出售股份:

• 主板:3亿股或至少35%

• 发展板:1.5亿股或至少35%

股东数量:

• 主板:1000个

• 发展板:500个

股价:

• 每股最少价格100K印尼盾(约6.5美元)

矿产和煤矿行业有特殊的要求,来自煤矿和其他矿产的收入超过总收入的50%就属于矿产行业,要求包括至少一个董事有工程背景,并且在过去7年内至少有5年在矿业公司管理层的经验。

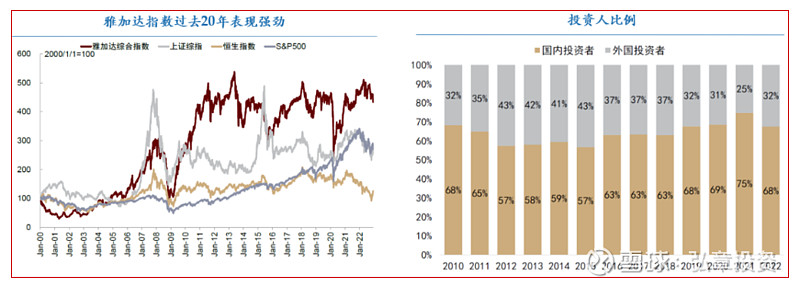

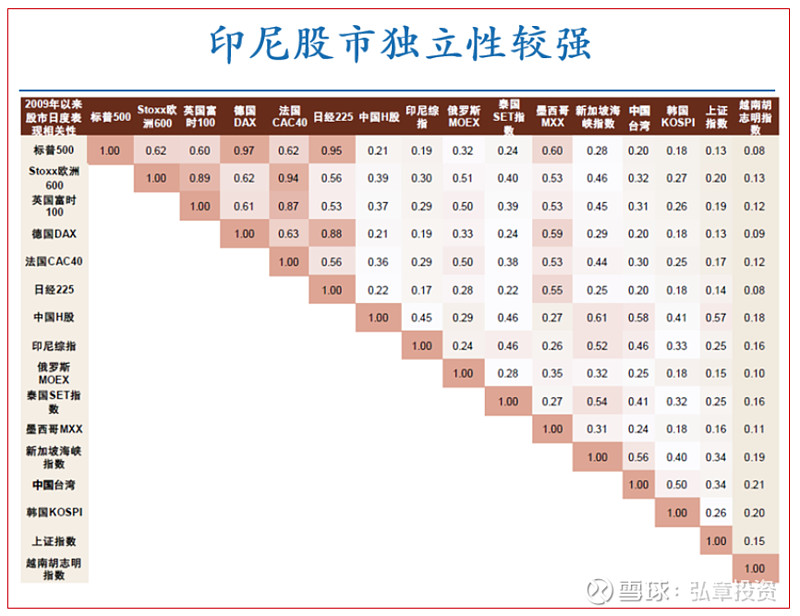

印尼二级市场

印尼二级市场的投资者国际化程度相对较高,国外投资者约占交易量的三分之一;机构、个人投资者各占约一半,总市值约5900亿美元,800+上市公司,流动性呈两极化。

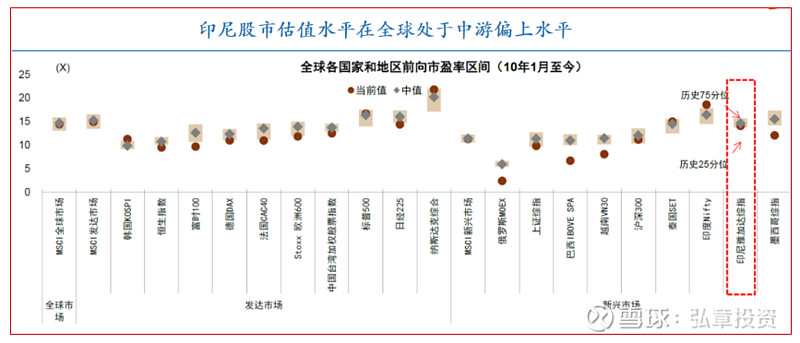

雅加达PE估值大部分时间处于全球中上水平,在新兴市场中属于较高水平;公司盈利水平和估值贡献共同驱动市场定价;小市值公司占比近5年迅速增加。

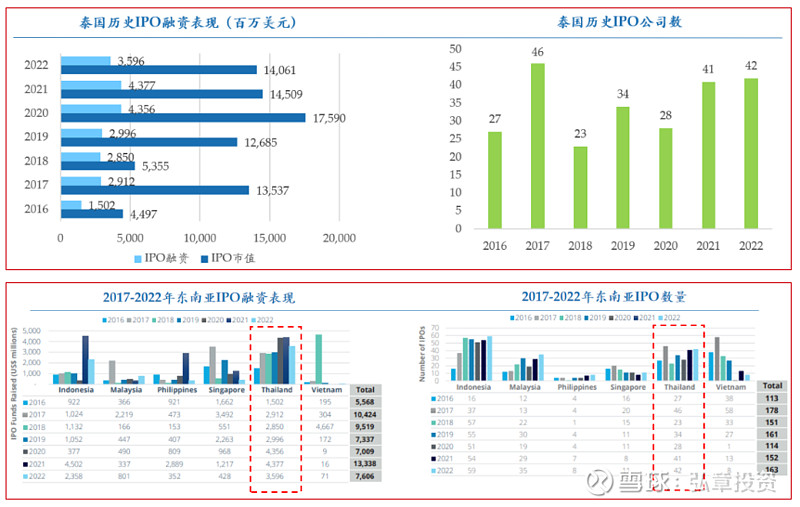

泰国一级市场

历史表现上,泰国IPO融资量为东南亚第一,但2022年有小幅度下滑;近两年印尼增长快,IPO数量已经超过泰国。

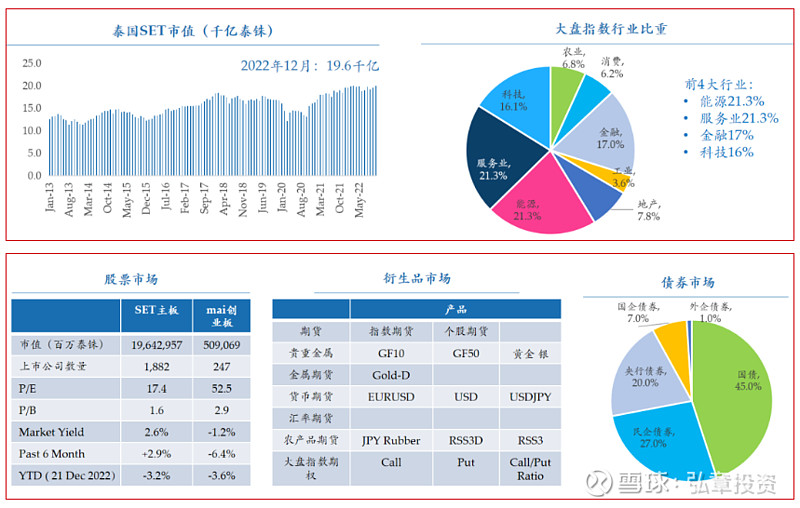

泰国二级市场

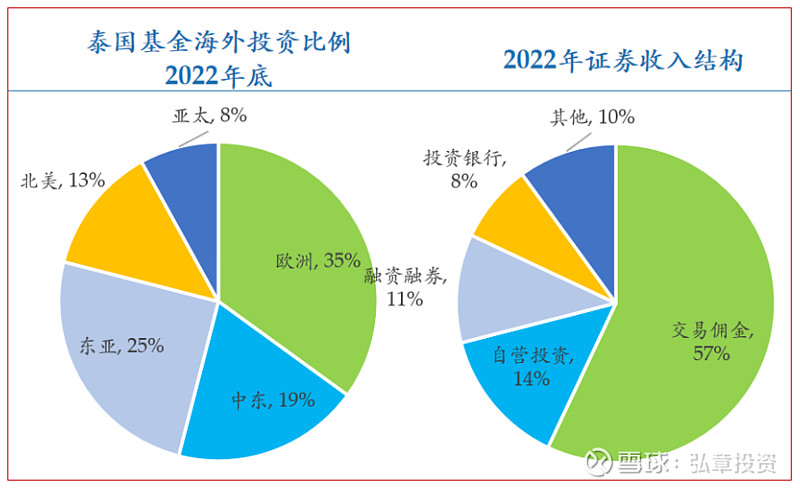

除了股票整体交易所产品单一,上市公司行业主要由能源、服务业和金融业组成。债券市场政府债券为主(65%),部分泰国上市的公司选择去新加坡发行债券。

海外投资者参与程度较深,交易占比超一半;上市公司金融,消费,能源占比高;泰国本土基金海外投资范围广,欧美亚太头部机构积极参与泰国证券业发展。

新加坡一级市场

近年东南亚各区域IPO市场逐渐成熟,新加坡IPO募资情况和数量近三年呈下滑趋势。

新加坡证交所两大板块:

主板(Mainbroad)适合成熟企业

• 上一个年税前利润不低于3,000万新元,至少三年经营记录

• 在上一个财政年度实现盈利,市值不低于1.5亿新元,或

• 市值不低于3亿新元。

• 对于房地产投资信托和商业信托,如果满足3亿新元的市值要求,只需证明在上市后立即产生经营收入,经营记录不少于1年。

凯利板(Catalist)快速成长阶段的企业

• 新交所并无设定任何量化的最低标准——由保荐人采用各自的内部交易选择标准进行选择。矿产公司需要拥有足够的推定资源量,石油和天然气公司则需要足够的表外资源量。

新加坡REIT(地产投资信托):

新加坡地产信托S-REITs是新交所成熟的一个产品分类,2010年以来每年至少有一只RIET上市。

REIT覆盖的市场和分类也比较多样化,在高通胀高利息的环境下,REIT的借款压力也增大,整体估值受压。

旗下的地产项目包含的区域有新加坡、澳洲、美国、欧洲、英国、中国大陆、香港。

地产性质分类包括:办公楼、零售、工业、旅游酒店、数据中心等等。

小结

东南亚的证券市场流动性整体呈现出明显的两极分化,不能被纳入指数的股票整体流动性整体不够强,也变成了很多一级投资者的顾虑。

但是近两年东南亚各大市场发展迅速,新加坡成为了亚洲最大的财富管理中心,印尼和泰国IPO数量突飞猛进,也开始出现了东南亚自己的独角兽。

我们相信在这个大出海的时代,出海的企业、基金、投资者、金融服务商都给东南亚证券市场带来更加多样化的产品、服务和咨询,各地市场区域的证券市场也会越来越有自己的特色,各显神通。