中国企业出海东南亚:六大趋势及五大现状

文章正文

发布时间:2024-07-06 12:36

前沿分享 | 中国企业出海东南亚:六大趋势及五大现状

2022年,欧博abg受地缘以及疫情黑天鹅影响,中国企业出海东南亚正经历前所未有的新变局。巨头们角力,中腰部企业“后辈们”则“箭已在弦”。近日,亿邦智库联合领创集团(AdvanceIntelligenceGroup)联合发布了《细分增长-2022东南亚跨境电商出海报告》,着重分享了出海东南亚的趋势、当地市场发展情况、出海企业现状等内容,旨在帮助出海企业及关注出海领域的各方人士了解东南亚市场现状和出海东南亚的机遇与挑战。01出海东南亚的六大趋势基于市场态势,重点机会指向“品牌化、数字化、本土化、社交化、年轻

发布日期:2022-07-08

2022年,受地缘以及疫情黑天鹅影响,中国企业出海东南亚正经历前所未有的新变局。巨头们角力,中腰部企业“后辈们”则“箭已在弦”。近日,亿邦智库联合领创集团(Advance Intelligence Group)联合发布了《细分增长-2022东南亚跨境电商出海报告》,着重分享了出海东南亚的趋势、当地市场发展情况、出海企业现状等内容,旨在帮助出海企业及关注出海领域的各方人士了解东南亚市场现状和出海东南亚的机遇与挑战。

01

出海东南亚的六大趋势

基于市场态势,欧博官网重点机会指向“品牌化、数字化、本土化、社交化、年轻化、支付创新”六大趋势。

卖货潮引发品牌出海潮伴随东南亚市场消费升级逐渐加快,越来越多的跨境企业意识到品牌力才是摆脱同质化竞争形成良性循环的核心。依托人文高度相似、产品种类齐全以及跨境电商平台扶持红利等驱动因素,国货出海从卖货向品牌延伸,不断抢占用户心智。

2030年东南亚数字经济规模将突破万亿美元谷歌、淡马锡和贝恩咨询公司曾联合发布报告预测:到 2025 年,东南亚地区数字经济市场规模有望突破 3600 亿美元,。到2030年,东南亚地区数字经济规模将达万亿美元,数字化势必在电商中体现更大价值。

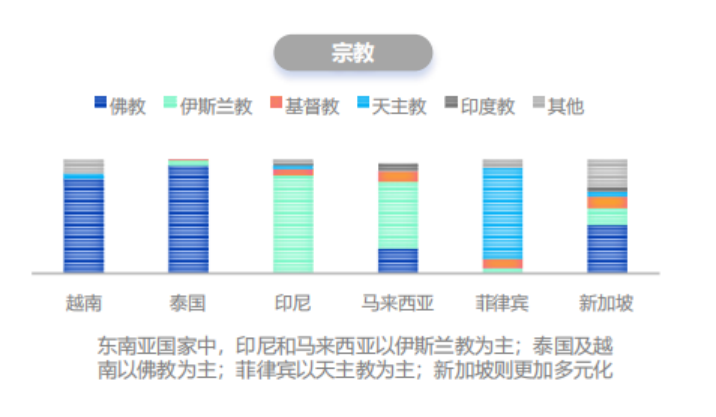

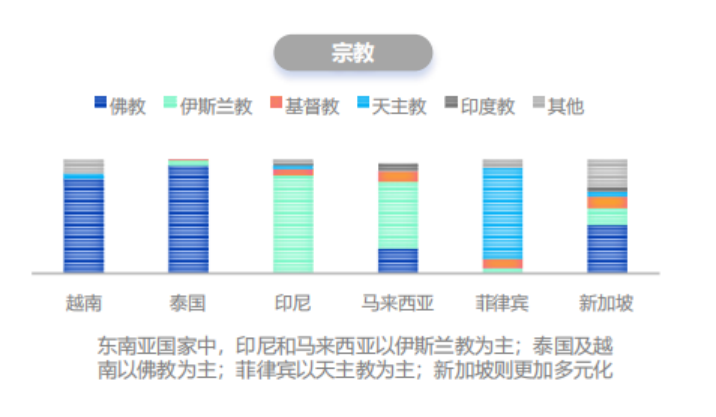

出海企业加速本土化经营,更强调以贴近用户的选品及服务立身东南亚地区主要国家具有丰富的语言环境,不同的宗教信仰及文化背景。对于出海企业而言,关注目标市场趋势并贴合用户习惯进行产品定位及精准选品尤为关键。与此同时,围绕营销推广、账号经营、售后服务及仓储物流等“入乡随俗”的本地化经营将占据更多权重。

正处于流量红利期,社交媒体购物受欢迎程度已接近电商平台2020 年东南亚社交电商市场规模已占电商市场总规模的 44%,欧博而2021年上半年东南亚社交电商订单量同比增长102%,GMV增长了91%,平均每个订单收入增长88%。TikTok 、Facebook 、Instagram、WhatsAPP 和 Twitter等社交媒体纷纷加码构建或优化功能拓展电商业务提升用户体验,社交媒体购物受欢迎程度已接近电商平台。根据The Ken预测,未来五年社交电商市场份额将占到东南亚电商市场总份额的60%~80%。

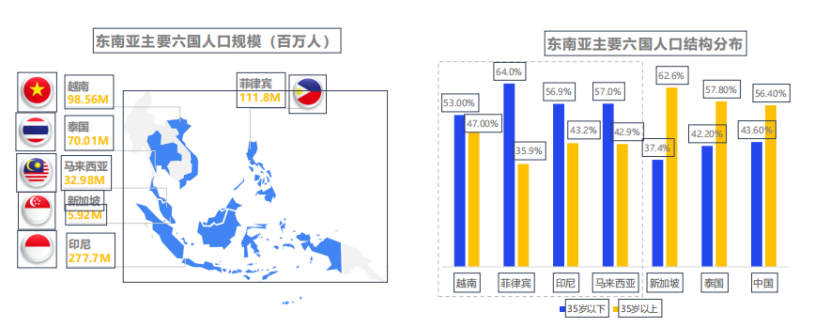

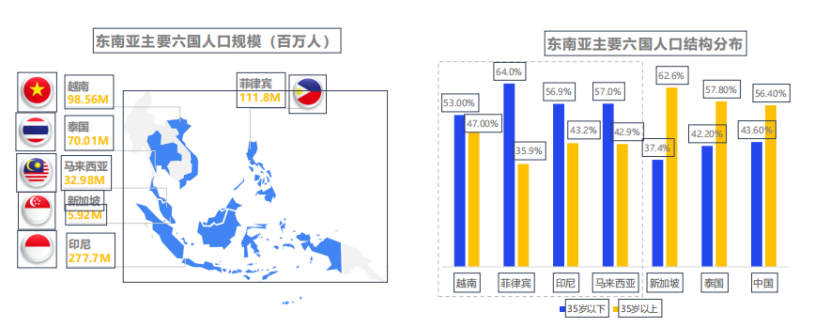

35岁以下人口占比超过50%,市场由年轻消费者主导人口优势成为东南亚经济持续增长的重要因素。2022年初主要六国人口规模约6亿人,印尼及菲律宾人口最多,分别为2.78亿及1.12亿人。此外,人口结构呈现年轻化趋势,尤其是印尼、马来西亚、菲律宾和越南四国,35岁以下人口占比超过50%,消费增长潜力可观。

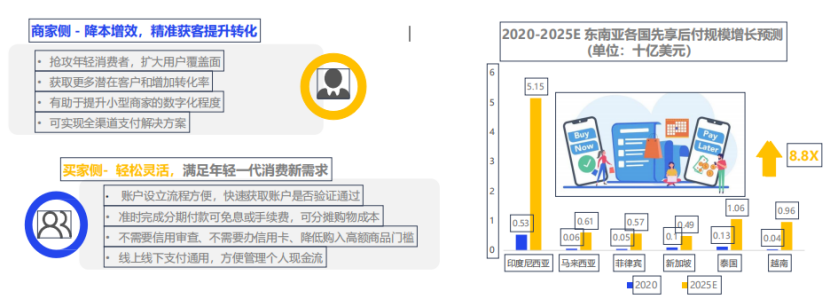

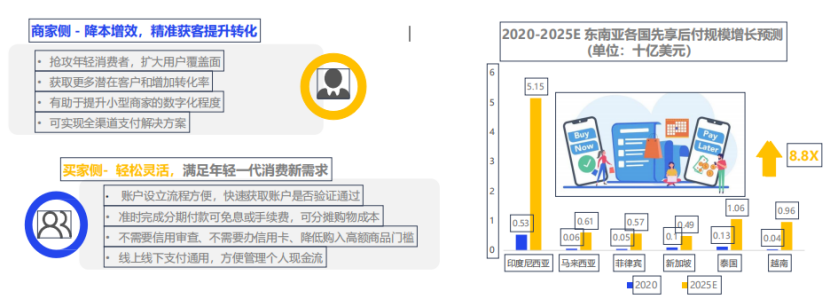

年轻消费特征明显,“先享后付”模式兴起数字金融服务发展促进“先享后付”服务日益普及。“先享后付”(BNPL)是一种无卡支付方式,欧博娱乐商家根据消费者差异化需求,提供分期付款计划或灵活的付款方案,避免用户一次性缴付资金的压力,凭借较低的征信门槛深受千禧及Z世代消费者的青睐,预计到2025年东南亚“先享后付”支付规模将从2020的9.1亿美元上涨到88.3亿美元,实现8.8倍增长。

02

东南亚当地市场发展利好

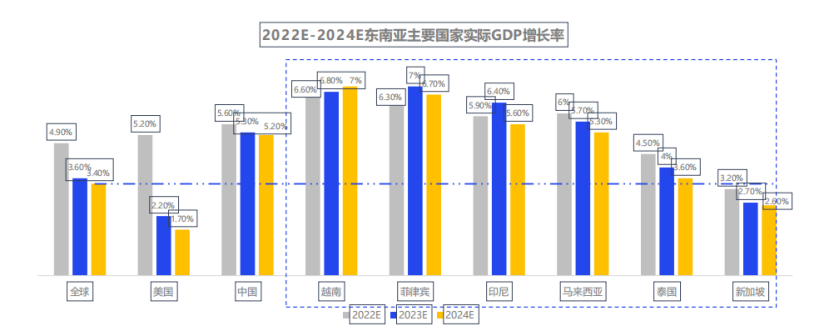

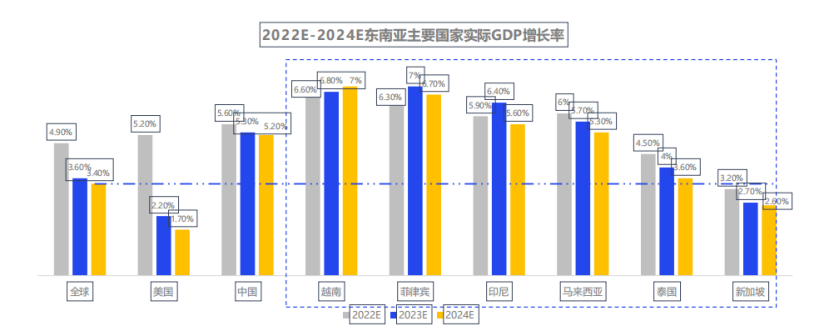

东南亚主要国家GDP增速将高于全球平均线,增量市场特征突出总体来看疫情对东南亚主要国家GDP增长影响并不大,整个地区经济发展呈现出较强的韧性与活力。根据国际货币基金组织预测,2022年到2024年,越南、菲律宾、印尼及马来西亚实际GDP增长率均超过全球、中国及美国水平,尚不用担心存量市场的“内卷”竞争状态。

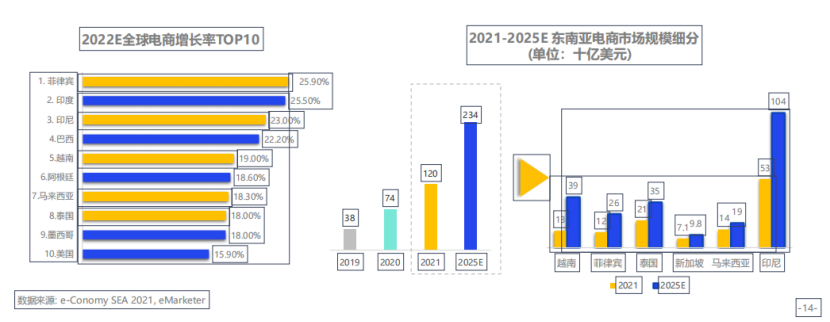

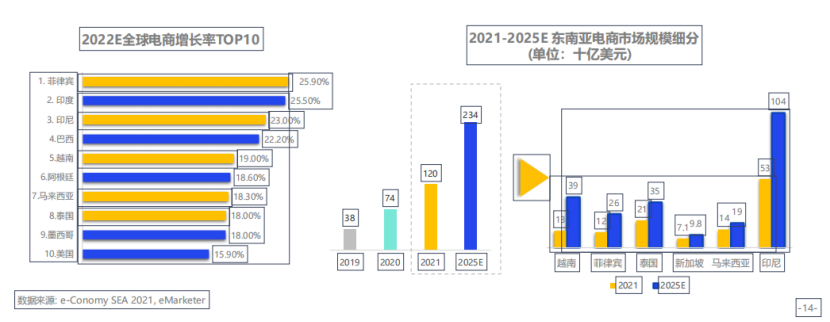

预测2022年全球电商增速TOP10中将有5个东南亚国家东南亚电商市场逆势高速增长,除新加坡外,菲律宾、印尼、越南、马来西亚及泰国均进入2022年全球电商增长率TOP10国家。预计到2025年东南亚电商市场规模将从2021年的1200亿美元增长至2340亿美元,其中,印尼是最大电商市场,2025年市场规模将突破千亿;菲律宾、越南及泰国处于增长爆发期,发展快潜力大;新加坡及马来西亚两个成熟市场继续保持稳定增长。

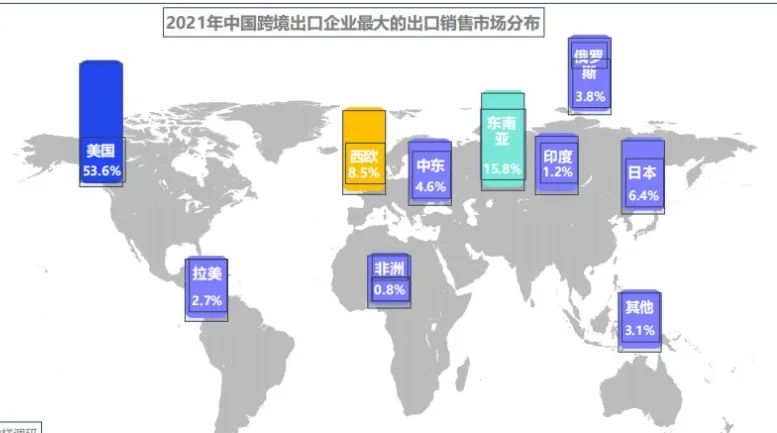

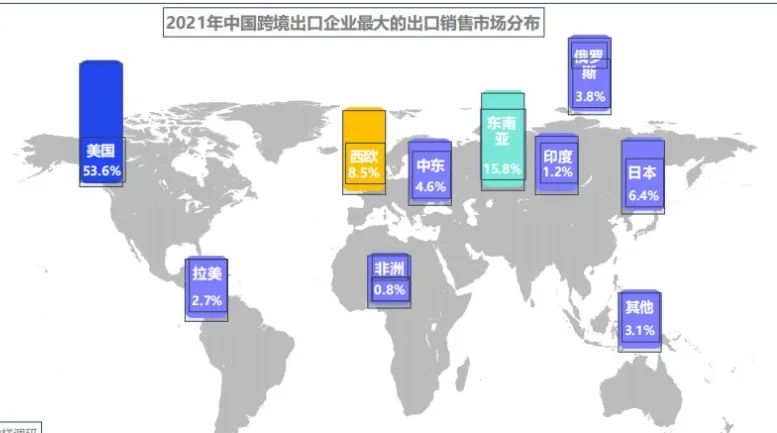

新兴市场开始放量,15.8%的受访企业已将东南亚作为第一目标市场随着我国“一带一路”倡议推进以及发达国家“逆全球化”不确定因素加剧的影响,东南亚等新兴市场已经成为跨境出口企业的重要拓展方向。据调研,15.8%的受访企业将东南亚作为最大的出口销售市场,东南亚已经跃升为我国第二大跨境出口市场,仅次于美国。

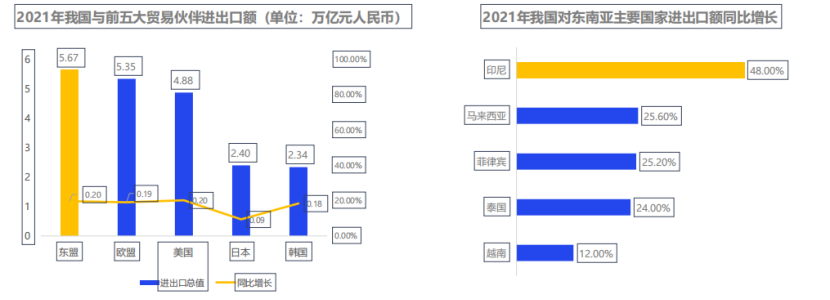

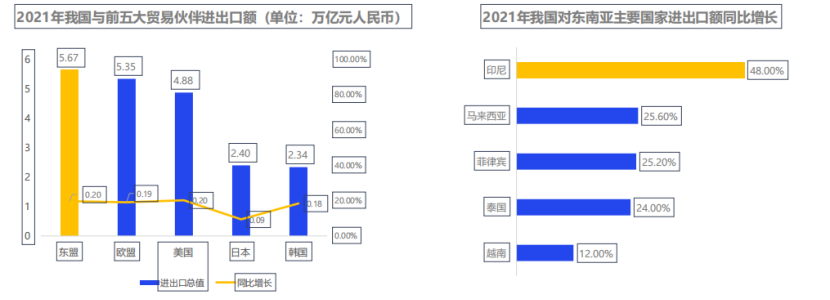

2021年东盟成为我国进出口规模最大,增速最快的贸易合作伙伴疫情之下我国外贸规模逆势增长,受政策环境利好及区域板块轮动效应推动,东南亚等新兴市场规模持续提升。2021年,我国对东盟进出口额5.67万亿元,首次突破5万亿元,东盟超过欧盟和美国成为我国最大贸易伙伴,其中对印尼进出口额同期增速最快,达48%。

03

出海东南亚的企业现状扫描根据对出海东南亚的先行受访企业访谈调查,我们大概了解下他们活得怎么样。

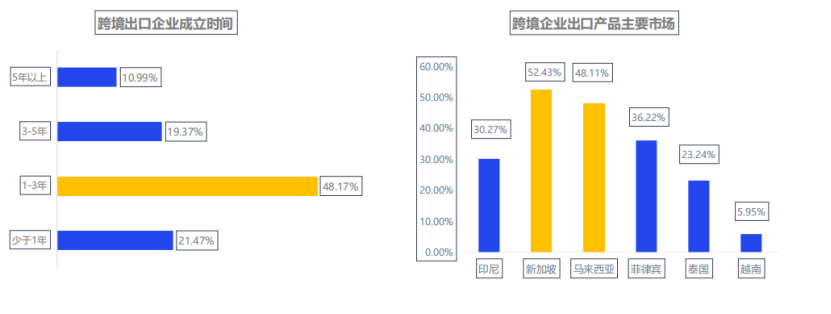

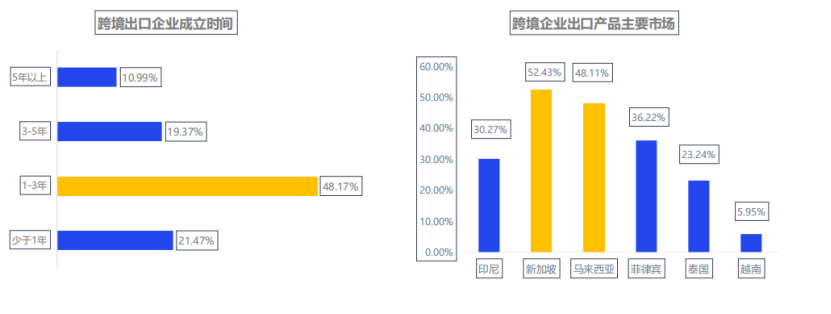

约五成受访企业近三年才开展东南亚跨境出海业务,新加坡及马来西亚最火受访企业中,从事跨境电商5年的企业仅占10%,而开展跨境电商业务1-3年的企业占比最多,将近五成。新加坡及马来西亚由于华人众多、市场成熟且消费能力较高等因素深受企业青睐,分别有52.43%及48.11%的受访企业已进入两国市场。菲律宾及印尼电商增长率领跑全球,正处于高速发展阶段,已成为中国企业正面进攻的新潜力市场。

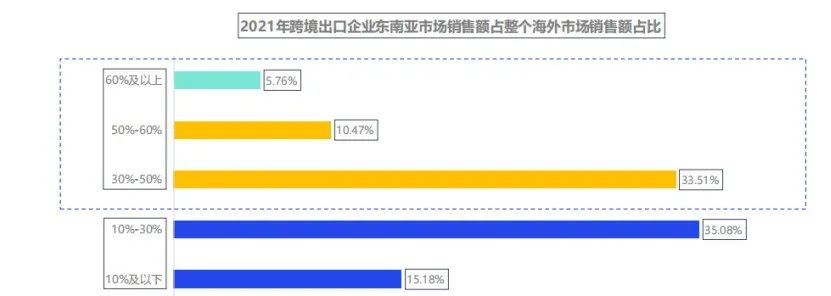

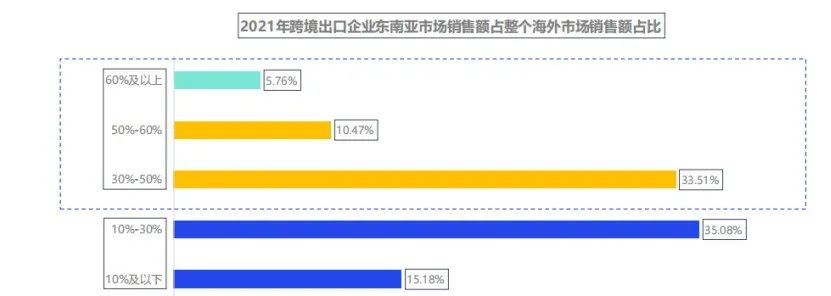

五成受访企业东南亚市场销售额占海外市场总销售三分之一以上面对欧美市场高饱和竞争态势,东南亚正处于增量市场阶段,具备坚实增长基础。2021年,五成受访企业东南亚市场销售额已占整体海外市场销售额的三分之一以上,市场布局明显提速。

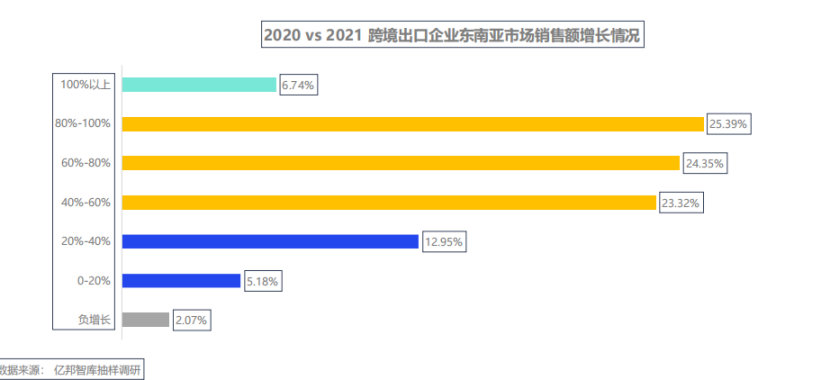

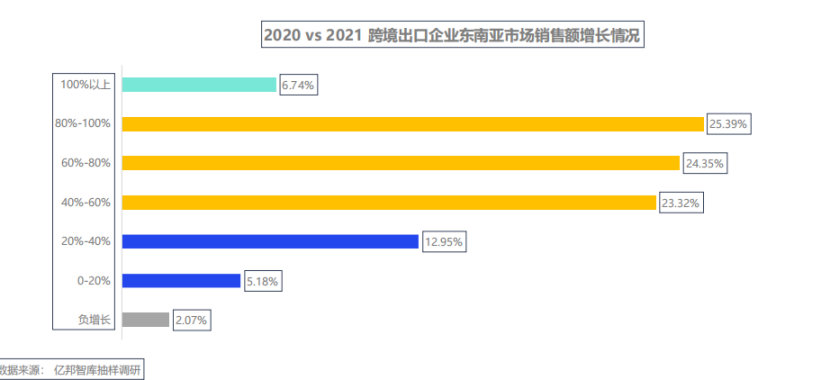

八成受访企业东南亚市场年销售收入同比增长超40%得益于政策扶持叠加线上需求旺盛,跨境企业在东南亚市场发展势头强劲。约7%的受访企业表示2021年销售额较去年同期实现100%以上增长;增速在80%-100%的企业占比最多,达25.39%;其次为增速在60%-80%的企业,占比为24.35%,仅有2%的企业出现负增长。

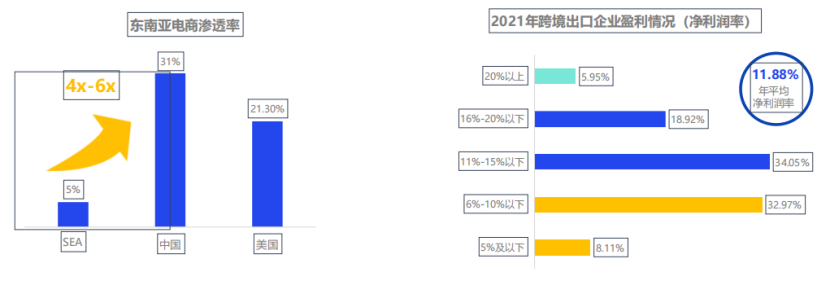

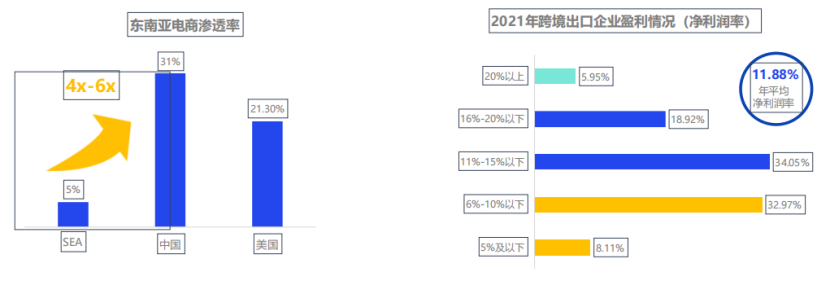

受访企业年平均净利润率11.88%,企业盈利能力普遍较高当前东南亚电商渗透率(电商交易占零售总额比例)仅为5%,对标中国(31%)、美国(21.3%)等成熟电商市场来看,渗透率存在4-6倍的增量空间。根据调研,近六成企业净利润率保持在10%以上,其中有6%的企业净利润率超过20%,而利润率不足5%的企业仅占8.11%,跨境出口企业平均利润率达11.88%,普遍具备相对较好的盈利水平。

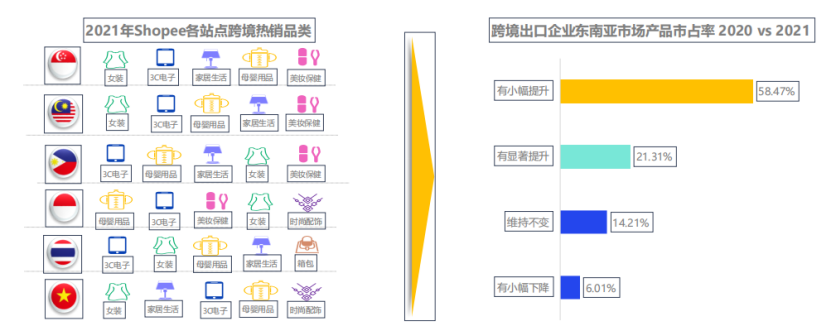

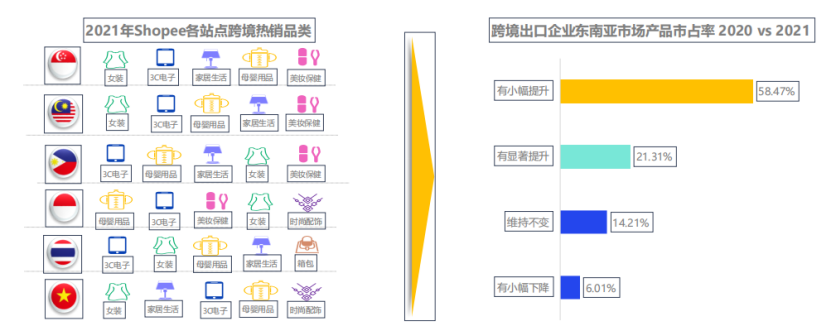

中国商品认可度高,八成受访企业产品市占率同比提升根据2021年Shopee各站点跨境热销品类,3C电子、家居生活、时尚配饰、美妆保健、女装及箱包等跨境品类大受东南亚消费者追捧。伴随消费者对中国产品需求不断增加,2021年八成企业产品市场占有率同比进一步提升,其中超过21%的企业产品市占率有显著提升。

言灵(Landelion)作为聚焦跨境业务的整合传播服务提供商,可为出海东南亚的中国企业提供多语言翻译、音视频/网站/软件本地化、品牌与营销、专业人才外派及猎头等服务,满足客户开展东南亚业务所遇到的各类传播需求,为客户的出海业务发展增添传播动能。

如果您对今天的文章感兴趣,欢迎点赞、分享和收藏。如果您有相关疑问或需求,欢迎拨打400 097 8816或发送电子邮件至marketing@landelion.com 与我们联系。